Главное об НДФЛ в одной статье: ставки, сроки уплаты и способы освободиться от налогов

Рассказываем, нужно ли самим платить НДФЛ, когда ставка налога составляет 35%, а когда — 5% и как вернуть уплаченный налог.

Статью помогла подготовить налоговый консультант физических лиц. Автор телеграм-канала «Мои налоги Ольга Сычева», эксперт Национального центра финансовой грамотности Ольга Сычева.

Налог на доходы физических лиц (НДФЛ) — прямой налог, который исчисляют в процентах от совокупного дохода. Его платит большинство россиян, но не со всех доходов и по разным ставкам. Так, в 2025 году самая распространённая ставка НДФЛ — 13%, максимальная ставка — 35%.

В этом материале Skillbox Media рассказываем всё об НДФЛ:

- кто платит налог на доход физических лиц;

- какие ставки НДФЛ действуют в 2025 году;

- как рассчитать налог;

- какие доходы не облагаются НДФЛ;

- в какие сроки нужно уплачивать НДФЛ;

- как уплатить налог;

- что будет, если не платить НДФЛ;

- что такое налоговый вычет.

Кто платит НДФЛ

НДФЛ платят физические лица:

- налоговые резиденты России;

- нерезиденты, которые получают доходы в России.

Налоговыми резидентами считаются те, кто живёт в России не менее 183 дней в год.

Гражданство не играет роли. Вы можете жить в России больше 183 дней в году, не обладая гражданством, — при этом вы будете налоговым резидентом. А вот если вы весь год провели за рубежом, вы уже не являетесь налоговым резидентом России, даже если у вас российское гражданство.

Физические лица уплачивают НДФЛ почти со всех доходов: зарплаты, бонусов, доходов от продажи имущества, гонораров за творческие работы, подарков, выигрышей и выплат по больничным листам.

Чаще всего НДФЛ удерживается автоматически — граждане не платят его сами. Налог перечисляют налоговые агенты. Налоговыми агентами являются, например, работодатели: когда компания начисляет сотруднику зарплату, она рассчитывает, удерживает и вносит НДФЛ за него в бюджет. Брокер, когда выводит средства со счёта инвестора или перечисляет ему дивиденды, тоже удерживает НДФЛ. Но в некоторых случаях человек платит НДФЛ сам.

Важно: если доход получает несовершеннолетний, его родитель или другой законный представитель обязан уплатить НДФЛ за него.

Ниже в таблице мы разобрали, кто должен рассчитывать и перечислять налог на разные виды дохода.

Нажмите сюда, чтобы открыть таблицу

| Вид дохода | Кто рассчитывает и перечисляет налог |

|---|---|

| Заработная плата и другие выплаты по трудовому договору | Работодатель |

| Вознаграждения по договорам гражданско-правового характера (ДГПХ), например авторский гонорар | Если заказчик — юридическое лицо, налог рассчитывает и платит налоговый агент. Если заказчик — физическое лицо, налог рассчитывает и платит сам налогоплательщик |

| Доход индивидуального предпринимателя на ОСН | Сам предприниматель |

| Доход от продажи имущества | Сам налогоплательщик |

| Проценты по вкладам, превышающие установленный лимит | Сумму налога рассчитывает налоговая инспекция на основе банковских данных. Налогоплательщик уплачивает налог по уведомлению от инспекции |

| Подарки, полученные от физических лиц, кроме близких родственников | Получатель подарка |

| Подарки стоимостью более 4000 рублей в год, полученные от организаций или ИП — работодателей | Работодатель |

| Дивиденды | Если брокер иностранный, то сам налогоплательщик |

| Доход от операций с ценными бумагами через брокера | Если брокер российский — брокер, если брокер иностранный, то сам налогоплательщик |

| Выигрыши в лотереях и призы | Налог может рассчитывать как сам налогоплательщик, так и налоговый агент. Всё зависит от условий организатора розыгрыша (лотереи), суммы выигрыша и его характера |

| Выплаты по договорам страхования | Страховая компания |

| Выплаты по негосударственному пенсионному обеспечению или программе долгосрочных сбережений | Негосударственные пенсионные фонды |

При расчётах по договорам гражданско-правового характера (ГПХ) следует учитывать, что, если человек зарегистрирован как самозанятый, он уплачивает вместо НДФЛ другой налог — на профессиональный доход (НПД).

Какие ставки НДФЛ действуют в 2025 году

Ставки зависят от того, кто платит НДФЛ — резидент или нерезидент, и от вида дохода, на который нужно заплатить налог. Давайте разберёмся.

Для резидентов ставки НДФЛ — 13–22%. Действует две системы налогообложения.

В 2025 году ввели основную пятиступенчатую систему. Её применяют к большинству доходов физических лиц. Например, к доходам от заработной платы, продаже имущества по переуступке (по договорам цессии — уступки права требования), доходам по договору ГПХ, процентам по вкладам в зарубежных банках, выигрышам в лотерею и к иным доходам, к которым нельзя применить двухступенчатую шкалу налогов по пунктам 6, 6.1, 6.2 статьи 210 НК РФ.

Размер ставки НДФЛ зависит от размера дохода налогоплательщика:

- 13% для доходов до 2,4 миллиона рублей в год (в среднем до 200 000 рублей в месяц);

- 15% для доходов от 2,4 до 5 миллионов рублей в год (от 200 000 до 416 700 рублей в месяц);

- 18% для доходов от 5 до 20 миллионов рублей в год (от 416 700 до 1 670 000 рублей в месяц);

- 20% для доходов от 20 до 50 миллионов рублей в год (от 1 670 000 до 4 170 000 рублей в месяц);

- 22% для доходов свыше 50 миллионов рублей в год (от 4 170 000 рублей в месяц).

Исключения — выплаты, связанные с участием в СВО, а также доходы от районных коэффициентов и северной надбавки в районах Крайнего Севера, приравненных к ним местностях, других местностях с неблагоприятными (особыми) климатическими или экологическими условиями. Для них действует двухступенчатая система: 13% для доходов до 5 миллионов рублей в год и 15% для суммы, превышающей 5 миллионов рублей в год.

Как и раньше, повышенные налоговые ставки применяют не ко всему доходу, а только к суммам, превышающим установленный порог. Например, годовой доход Станислава — 7 миллионов рублей, или 583 тысячи рублей в месяц. В течение года Станислав будет платить НДФЛ по трём ставкам. В период с января по апрель, пока его доход не достигнет 2,4 миллиона рублей, ставка будет 13%. С мая по сентябрь, при доходе до 5 миллионов рублей, ставка составит 15%. А с октября по декабрь, когда доход превысит отметку в 5 миллионов рублей, ставка вырастет уже до 18%.

Также для резидентов продолжает действовать двухступенчатая система НДФЛ: 13% при доходе до 2,4 миллиона рублей в год и 15% при доходе от 2,4 миллиона рублей. Её применяют:

- к подаркам (кроме ценных бумаг);

- дивидендам;

- доходам от продажи имущества (кроме ценных бумаг) и долей в нём;

- доходам в виде страховых выплат по договорам страхования и выплат по пенсионному обеспечению;

- процентам по вкладам в банках, находящихся на территории России;

- доходам по операциям с ценными бумагами и по операциям с производными финансовыми инструментами (есть исключения).

Для нерезидентов ставка НДФЛ — 9–35%. При расчёте налогов на доходы, полученные за трудовую деятельность, в большинстве случаев применяется та же пятиступенчатая шкала, что и для резидентов. Она действует, например, для высококвалифицированных специалистов, иностранцев, работающих по патенту, признанных беженцами и других категорий. Эти положения закреплены в статье 2 ФЗ-№176.

К доходам нерезидентов в виде процентов по вкладам и остаткам на счетах в банках, находящихся в России, применяют ставку НДФЛ 15%. Ставка не зависит от величины доходов.

В остальных случаях ставка НДФЛ для нерезидентов, как правило, составляет 30%.

Как рассчитать НДФЛ

Чтобы рассчитать сумму НДФЛ к уплате, нужно знать сумму дохода и ставку, которая к нему применяется. Разберём на двух примерах.

Первый пример: в трудовом договоре налогового резидента Станислава указана зарплата 40 тысяч рублей в месяц. Ставка НДФЛ для зарплаты — 13%. Чтобы узнать, какой НДФЛ удержат с зарплаты, нужно сумму зарплаты умножить на 0,13: 40 000 × 0,13 = 5200. Значит, НДФЛ составит 5200 рублей; работодатель будет перечислять Станиславу 34 800 рублей.

Второй пример: Станислав купил лотерейный билет и выиграл 50 тысяч рублей. Ставка НДФЛ для доходов от выигрышей — 35%. Суммы до 4000 рублей налогом не облагаются. Значит, размер НДФЛ составит: (50 000 − 4000) × 0,35 = 16 100 рублей.

Какие доходы освобождаются от уплаты НДФЛ

НДФЛ нужно платить не со всех налогов — в статьях 215 и 217 Налогового кодекса и письме Минфина перечислены исключения. С этих доходов налоги не платят независимо от того, является ли человек налоговым резидентом России.

Вот доходы, которые не облагаются налогом:

- пособия по безработице;

- пособие по беременности и родам;

- выходное пособие в размере трёх среднемесячных зарплат, а для жителей Крайнего Севера — в размере шести зарплат;

- пенсии;

- вознаграждения донорам;

- алименты;

- гранты;

- выплаты из-за стихийных бедствий;

- стипендии;

- доходы от продажи движимого имущества, которым владели более трёх лет;

- наследство;

- подарки от близких родственников, включая супругов, родителей, бабушек и дедушек, детей, братьев и сестёр, а также любые денежные подарки;

- доходы от продажи недвижимости, находившейся в собственности более пяти лет.

Налог можно не платить и при продаже недвижимости, которой владели меньше пяти лет, при соблюдении определённых условий. Например, если налогоплательщик соответствует пяти условиям №382-ФЗ об освобождении семей с детьми от налога:

- Новое жильё должно быть куплено в том же календарном году, в котором была продана имеющаяся недвижимость, либо до 30 апреля следующего.

- Площадь или кадастровая стоимость приобретённого жилья должны превышать показатели проданного.

- В семье должно воспитываться как минимум двое детей младше 18 лет (или младше 24 лет, если они получают образование в очной форме).

- На момент продажи имущества налогоплательщику и его семье не должно принадлежать в совокупности более 50% жилья, площадь которого больше покупаемого.

- Кадастровая стоимость проданного имущества не должна превышать 50 миллионов рублей.

При получении недвижимости в дар от близкого родственника НДФЛ платить не нужно. Но если продать квартиру в течение трёх лет после дарения, налог нужно будет заплатить. Если владеть ей более трёх лет, а потом продать, налог платить не нужно.

В какие сроки нужно уплатить НДФЛ

В большинстве случаев уплачивать НДФЛ самостоятельно не нужно. Налоговые агенты перечисляют налог не позднее дня, следующего за днём выплаты дохода.

Платить НДФЛ самостоятельно нужно, например, при продаже машины, которая была в собственности меньше трёх лет. Сроки уплаты зависят от того, получит ли ФНС информацию о доходе.

В случаях, когда доход получен, но налогового агента нет, — например, при продаже имущества — нужно самому сформировать 3-НДФЛ до 30 апреля года, следующего за отчётным периодом, а уплатить налог — до 15 июля года, следующего за отчётным периодом.

Если доход получен, но налоговый агент не удержал НДФЛ, уплатить налог нужно до 1 декабря года, следующего за годом, в котором вы получили доход. Например, так платят НДФЛ с неустойки от застройщика.

Декларацию на вычет можно подавать в любое время в течение года. Подробнее о вычетах мы поговорим ниже.

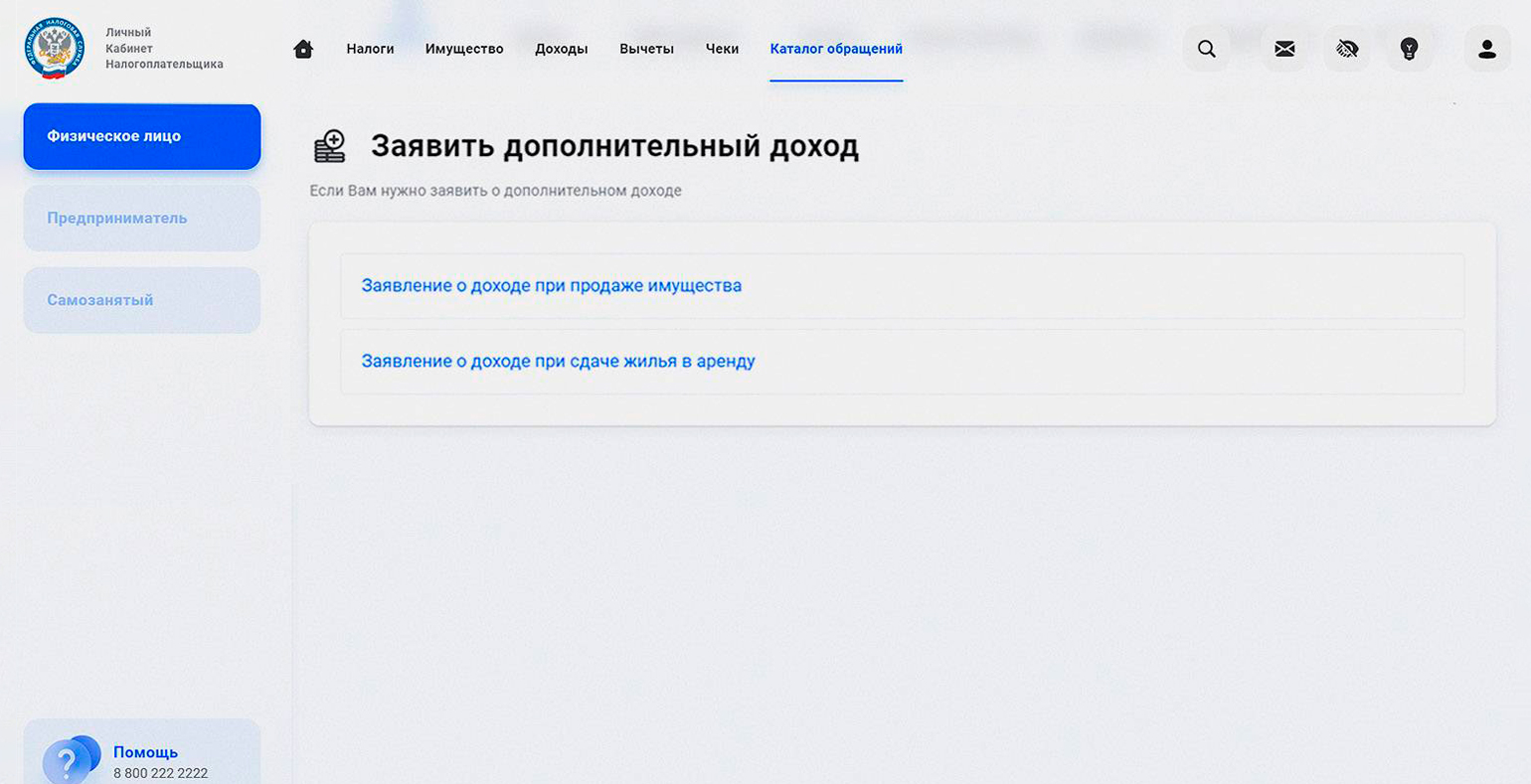

Как уплатить НДФЛ

Чтобы уплачивать НДФЛ, не всегда нужно заполнять декларацию. Об имущественных налогах и о доначисленном НДФЛ ФНС присылает уведомление, в котором указана уже рассчитанная сумма налога. Декларацию нужно подавать после продажи имущества, которым владели менее минимального срока, при выигрыше в акции и в лотерею, при сдаче в аренду имущества.

Рассказываем подробнее о порядке уплаты.

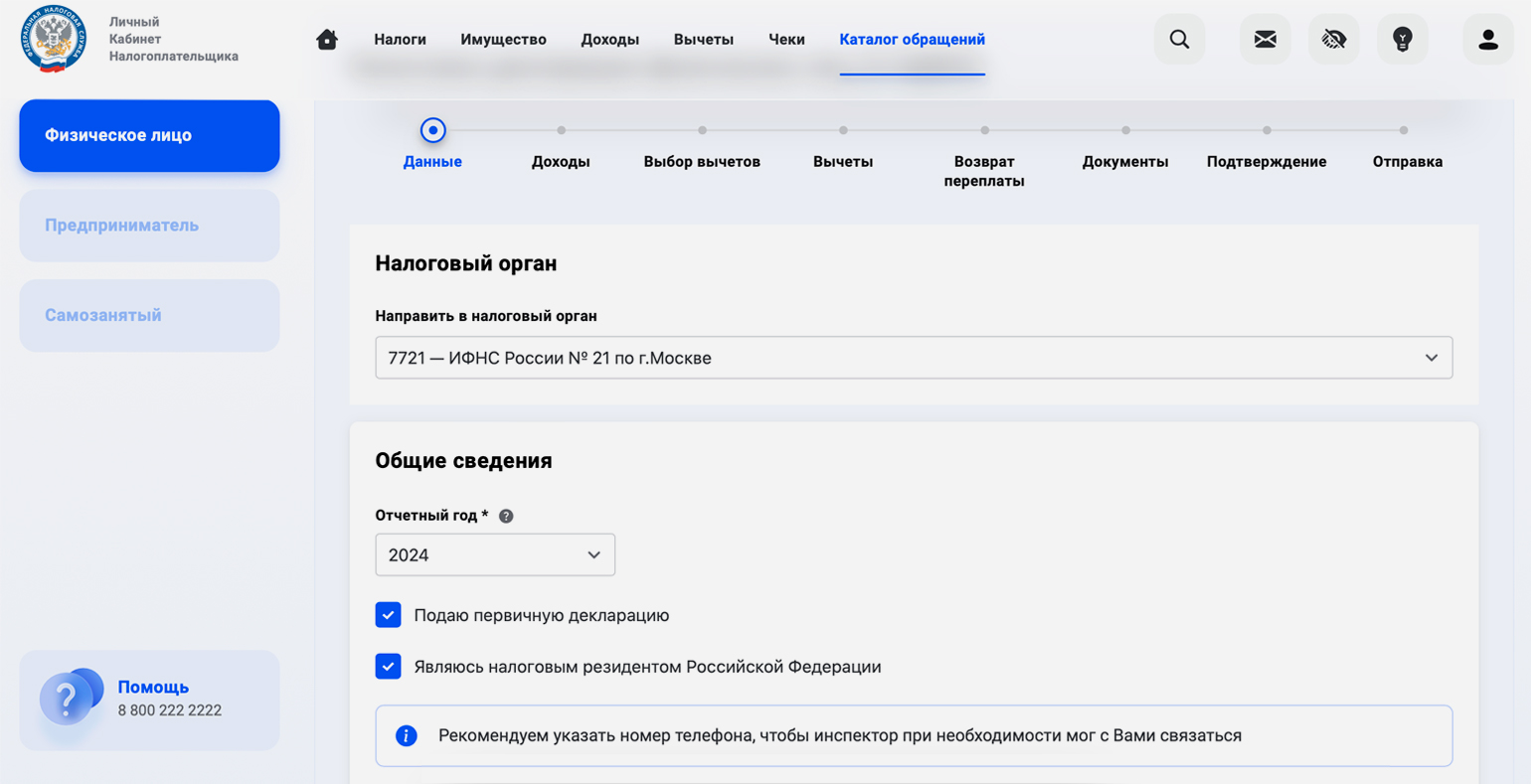

Заполнить налоговую декларацию можно вручную — скачать бланк на сайте ФНС, заполнить и отнести в ФНС либо отправить письмом — или электронно в онлайне. Можно сделать это в специальной программе «Декларация» или в личном кабинете налогоплательщика.

В декларации нужно будет указать источник и вид дохода, его сумму, а также то, нужен ли вам вычет. Если вы заполняете 3-НДФЛ в личном кабинете налогоплательщика, поля с остальными данными будут предзаполнены.

Скриншот: Личный кабинет налогоплательщика / Skillbox Media

ФНС проверит декларацию и ваши результаты расчётов налога, произведённых в декларации. Если всё верно, то проверка завершится и получит статус «Проверка завершена без нарушений». Если будут нарушения, то ФНС пришлёт требование передать уточнённую декларацию или акт по результатам проверки.

Если декларацию подавали в бумажном виде, то на бумаге придут только требования или акт и только в случае, если в декларации есть ошибки. Налоговое уведомление не придёт: нужно будет сформировать его самостоятельно в сервисе ФНС «Уплата налога» или же уплатить НДФЛ в личном кабинете на сайте.

Уплатить налоги можно в онлайне. В уведомлении на имущественные налоги и доначисление НДФЛ есть QR-код: можно отсканировать его в мобильном приложении банка и провести оплату. Если вы подавали декларацию в личном кабинете, на едином налоговом счёте отразится сумма налога к уплате и появится кнопка «Пополнить»: уплатить налог можно будет с банковской карты.

Другие способы: распечатать платёжное поручение и уплатить налог в банке или использовать специальный сервис. В сервисе нужно будет указать УИН из налогового уведомления, а уплатить НДФЛ можно будет банковской картой.

Важно: налог округляется до рубля в большую сторону, если остаток составляет 50 копеек или больше.

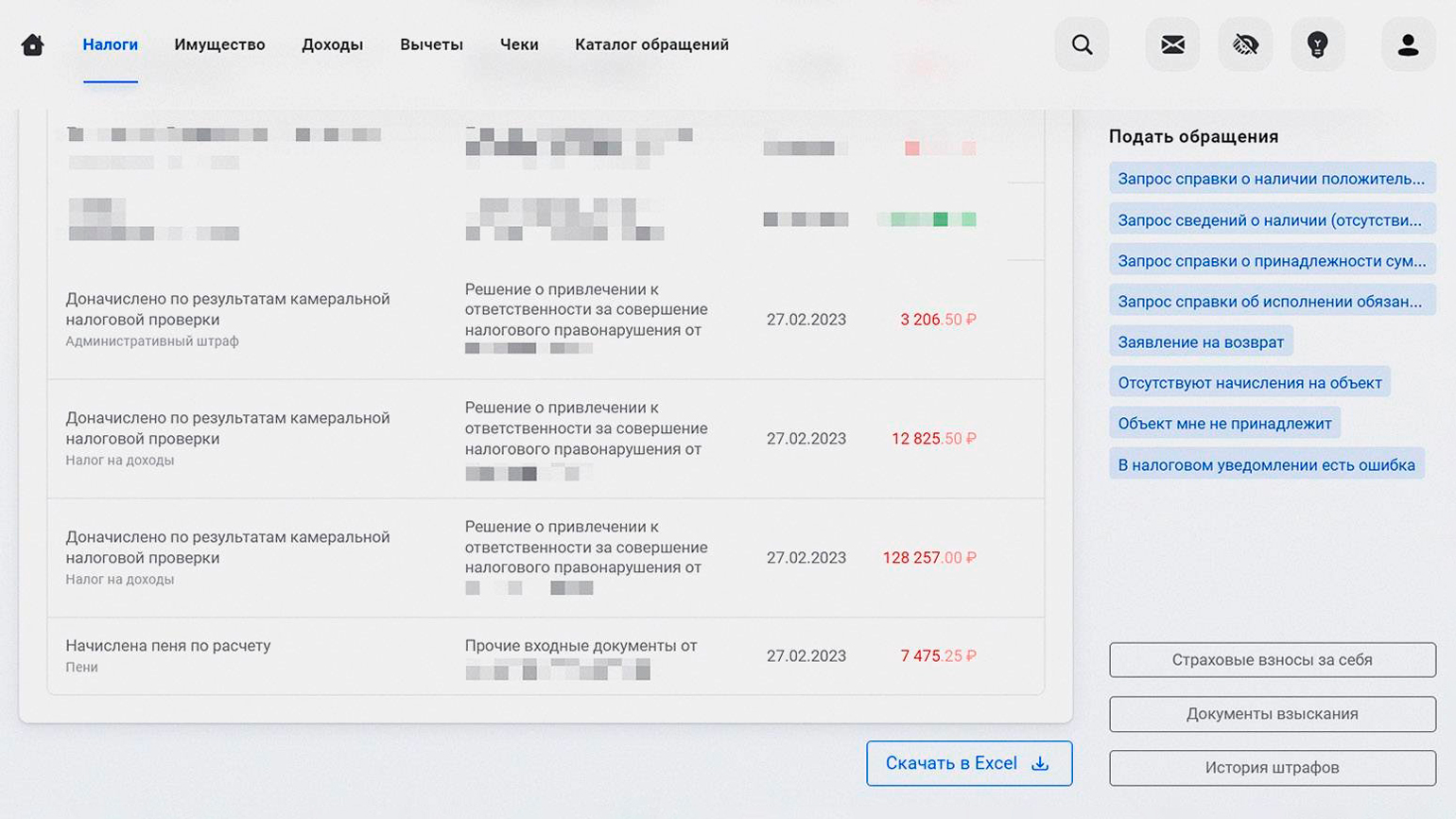

Что будет, если не платить НДФЛ

Конституция Российской Федерации обязывает платить налоги. Если не делать этого, ФНС может увеличить налог либо начислить штрафы и пени; при крупных задолженностях возможна уголовная ответственность. Давайте разбираться.

Если налоговая служба обнаружит, что налогоплательщик не уплачивал НДФЛ, она вправе доначислить налоги за последние три года и пени за просрочку — 1/300 ключевой ставки Центрального банка за каждый день.

Штраф за неуплату налога может составлять от 20 до 40% от неуплаченной суммы. Кроме того, за несвоевременную подачу декларации может взиматься штраф: 5% за каждый месяц просрочки в подаче декларации, но не более 30% от суммы налога по декларации.

Уголовная ответственность для физлиц наступает, если сумма задолженности по налогам, сборам, страховым взносам за период в пределах трёх финансовых лет подряд превышает 2,7 миллиона рублей.

В результате сумма, которую налогоплательщик должен будет заплатить, может значительно превысить ту, что могла бы быть уплачена своевременно.

Скриншот: Личный кабинет налогоплательщика / Skillbox Media

Что такое налоговый вычет и какие вычеты существуют

Налоговый вычет — сумма, на которую уменьшается доход, облагаемый НДФЛ. Его могут оформить налоговые резиденты России, которые платят НДФЛ. Есть два способа получить вычет:

- возврат НДФЛ — ФНС возвращает часть ранее уплаченных налогов;

- освобождение от уплаты НДФЛ — работодатель не удерживает НДФЛ, пока сумма возврата не будет израсходована.

Существуют социальный, имущественный, инвестиционный, стандартные и другие вычеты.

Важно: с 2025 года доходы по банковским вкладам больше не включают в основную налоговую базу. Это означает, что к ним теперь нельзя применить налоговый вычет. Получить возврат можно будет только за налог, уплаченный с процентов по вкладам за 2023 и 2024 год.

Чаще всего государство возвращает 13% от расходов, но не более чем от суммы лимита. Также для всех видов вычетов действует правило: ФНС не вернёт денег больше, чем было уплачено НДФЛ. Ниже расскажем подробнее о каждом виде.

Социальный налоговый вычет. Его могут оформить те, кто тратил деньги:

- на обучение в любом учреждении, у которого есть лицензия на образовательную деятельность, включая автошколы и индивидуальных предпринимателей;

- на медицинские услуги, дорогостоящее лечение, покупку лекарств и медикаментов, взносы по договорам ДМС;

- на физкультурно-оздоровительные услуги, фитнес, отдых в лагерях;

- благотворительность;

- на независимую оценку квалификации;

- на пенсионные взносы, страхование жизни сроком от пяти лет.

Возврат можно получать ежегодно. Срок давности — три года: если расходы были понесены больше трёх лет назад, деньги вернуть не получится.

Лимит затрат, по которым можно оформить вычет, в 2023 году — 120 тысяч рублей, с 2024 года и далее — 150 тысяч рублей.

Лимит общий для всех расходов, по которым можно оформить социальный налоговый вычет. То есть, если вы в 2024 году потратили 100 тысяч рублей на обучение и 100 тысяч рублей на лечение, 13% вернут не от всей суммы, а от лимита в 150 тысяч рублей.

Таким образом, для разных ставок размер возврата составит:

- до 19 500 рублей при годовом доходе до 2,4 миллиона рублей (ставка НДФЛ — 13%);

- до 22 500 рублей при годовом доходе от 2,4 до 5 миллионов рублей (ставка НДФЛ — 15%);

- до 27 000 рублей при годовом доходе от 5 до 20 миллионов рублей (ставка НДФЛ — 18%);

- до 30 000 рублей при годовом доходе от 20 до 50 миллионов рублей (ставка НДФЛ — 20%);

- до 33 000 рублей при годовом доходе более 50 миллионов рублей (ставка НДФЛ — 22%).

Социальные вычеты можно получать не только за себя, но и за детей, супругов, а по некоторым категориям расходов — ещё и за родителей. Но в этом случае могут быть другие лимиты. Например, лимит расходов на обучение ребёнка в 2025 году — 110 тысяч рублей.

На дорогостоящее лечение лимита для налогового возврата нет.

Основные ошибки при оформлении социальных вычетов: не сохранить документы, подтверждающие оплату, и неправильно оформить документы. Так, если вы переводили деньги не на счёт благотворительного фонда, а на банковскую карту физического лица, пусть и с целью благотворительности, вернуть налог по этим расходам вы не сможете.

Ещё одна распространённая ошибка — уплачивать всю стоимость обучения сразу. Выгоднее вносить деньги ежегодно — тогда можно будет каждый год получать вычет.

Имущественный налоговый вычет. Его могут оформить те, кто тратил деньги:

- на покупку или на строительство жилья, в частности на подключение к дому коммуникаций, на покупку отделочных материалов и услуги отделки, покупку проекта дома или квартиры;

- на погашение процентов по кредиту, если недвижимость купили в ипотеку.

Возврат можно оформлять несколько раз, пока не израсходуете лимит. Срока давности по нему нет.

Лимит зависит от того, на что потрачены деньги. Лимит расходов на покупку и отделку жилья — 2 миллиона рублей. То есть при ставке НДФЛ 13% можно получить до 260 тысяч рублей. Лимит расходов на уплату процентов по кредиту — 3 миллиона рублей, значит, при ставке 13% максимально можно вернуть 390 тысяч рублей.

С ростом годового дохода повышается и максимальная сумма возврата:

- при доходе от 2,4 до 5 миллионов рублей и НДФЛ 15% — до 300 000 рублей при покупке недвижимости и до 450 000 рублей на проценты по ипотеке;

- при доходе от 5 до 20 миллионов рублей и НДФЛ 18% — до 360 000 рублей при покупке недвижимости и до 540 000 рублей на проценты по ипотеке;

- при доходе от 20 до 50 миллионов рублей и НДФЛ 20% — до 400 000 рублей при покупке недвижимости и до 600 000 рублей на проценты по ипотеке;

- при доходе свыше 50 миллионов рублей и НДФЛ 22% — до 440 000 рублей при покупке недвижимости и до 660 000 рублей на проценты по ипотеке.

На имущественный вычет могут подать оба супруга, если жильё покупали в браке.

Распространённая ошибка при оформлении имущественного вычета — не учесть, что будут использованы меры господдержки. Так, если жильё куплено с использованием средств материнского капитала, вычет рассчитают только с той части суммы, которую вы внесли сами. Если сначала получить вычет, а потом использовать возможности господдержки для погашения ипотеки, ФНС может пересчитать вычет и потребовать вернуть лишние деньги.

Инвестиционный налоговый вычет. Он положен тем, кто открыл ИИС (индивидуальный инвестиционный счёт). С 2024 года можно открывать только ИИС третьего типа, по нему положено два типа вычетов: на взносы и на доход.

Лимит взносов, по которым можно получить вычет, — 400 тысяч рублей в год. То есть с денег, положенных на ИИС-3, можно вернуть до 52 000 рублей в год. Вычет на доход действует так: доходы до 30 миллионов рублей не облагаются НДФЛ при закрытии счёта.

Вычет на взнос можно получать ежегодно. Вычет на доход — один раз, при закрытии ИИС-3. Но если закрыть счёт раньше срока, полученные вычеты придётся вернуть.

Распространённая ошибка — открыть два ИИС прошлого поколения. По закону у инвестора может быть только один индивидуальный инвестиционный счёт типа А или В и до трёх счетов типа С.

Стандартные налоговые вычеты. Их регулирует статья 218 НК РФ. Их назначают гражданам особых категорий — например, чернобыльцам, ветеранам боевых действий, героям России и другим.

Сумма возврата — 500 или 3000 рублей за месяц в зависимости от категории.

К стандартным налоговым вычетам также относят вычет за детей. Его могут получать родители и опекуны ребёнка, пока он не достигнет возраста 18 лет или 24 лет (если ребёнок учится очно). Также возврат можно получать за детей, признанных судом недееспособными без ограничения по возрасту. Налоговые базы для возврата в 2025 году такие:

- 1400 рублей в месяц на первого ребёнка — то есть за него возвращают по 182 рубля в месяц;

- 2800 рублей в месяц на второго ребёнка — то есть за него возвращают по 364 рубля в месяц;

- 6000 рублей в месяц на третьего и каждого последующего ребёнка — за них возвращают 780 рублей в месяц;

- 12 000 рублей в месяц на ребёнка-инвалида или недееспособного ребёнка, если его воспитывает опекун, — за него возвращают 1560 рублей в месяц;

- 12 000 рублей в месяц на ребёнка-инвалида или недееспособного ребёнка, если его воспитывают биологические родители или усыновители, — за него возвращают 3120 рублей в месяц.

Если у ребёнка единственный родитель, суммы возврата для него удваиваются.

Вычет на детей выплачивают, пока годовой доход получателя не превысит лимит в 450 тысяч рублей. То есть вычет будут предоставлять с начала года, пока годовой доход не достигнет 450 тысяч рублей; и так каждый год.

Часто люди не подают на вычет за детей из-за того, что суммы небольшие. Но сделать это легко: достаточно один раз написать заявление на работе, и работодатель будет удерживать меньший НДФЛ.

Распространённые ошибки — не получать возврат на детей супруга или при работе в нескольких местах получать его там, где больше зарплата. Выгоднее оформлять вычет там, где зарплата меньше.

Также есть другие виды вычетов. Например, профессиональный налоговый вычет позволяет предпринимателям платить НДФЛ не с выручки, а с прибыли. Налоговый вычет за убытки предоставляют инвесторам, которые продали активы с убытками.

Начиная с 2025 года можно освободить от налога сумму в размере 18 000 рублей за выполнение норм ГТО. Это означает, что при ставке НДФЛ 13% вы сможете вернуть 2340 рублей. Для того чтобы получить этот вычет, работник обязан сдать нормативы ГТО и пройти диспансеризацию, что указано в статье 2 ФЗ-№176.

Читайте также:

В большинстве случаев, чтобы получить вычет, нужно подать декларацию 3-НДФЛ в ФНС — в отделении, личном кабинете налогоплательщика либо через «Госуслуги» — и приложить к нему документы, подтверждающие расходы.

Главное об НДФЛ в 3 пунктах

- Налог на доходы физических лиц (НДФЛ) — прямой налог, который исчисляют в процентах от совокупного дохода. Налогом облагается большинство доходов — зарплата, выигрыши в лотереях, доходы от продажи имущества, которым владели меньше трёх или пяти лет, и другие. НДФЛ платят все налоговые резиденты России, а также нерезиденты, если они получают доходы в России.

- Ставка НДФЛ зависит от типа дохода и статуса физического лица. Так, ставка для резидентов — 13–22%; в большинстве случаев налог платят по ставке 13%. Ставка для нерезидентов — 9–35%.

- Чаще всего платить НДФЛ самостоятельно не нужно: его автоматически рассчитывают, удерживают и уплачивают налоговые агенты — например, работодатель, брокер или компания, которой вы оказываете услуги по договору гражданско-правового характера. Но есть случаи, когда платить НДФЛ нужно самостоятельно, — например, при сдаче жилья в аренду. В этом случае необходимо заполнить 3-НДФЛ, подать её в налоговую, дождаться решения, далее в личном кабинете или через сервис на сайте ФНС уплатить налог.

Больше материалов Skillbox Media о налогах для людей и бизнеса

- От чего зависят курсы валют и кто их устанавливает

- Теперь нужно платить налоги с доходов по вкладам — рассказываем, как это работает

- Программы поддержки малого бизнеса в 2025 году: федеральные, региональные и отраслевые

- Главные изменения в законодательстве, о которых нужно знать предпринимателям

- Налог на профессиональный доход: всё, что нужно знать желающим на нём работать

- Единый налоговый платёж и единый налоговый счёт: что это и как с ними работать