Цифровой рубль: как он будет работать, когда (если) его введут

Зачем государство вводит цифровой рубль, нужен ли он бизнесу и людям и почему пользоваться им может быть выгоднее, чем безналичными платежами.

Создание цифрового рубля обсуждали с 2020 года, а с 2023 года его начали тестировать. Уже в 2025 году цифровой рубль может стать доступен для всех желающих.

В этом материале рассказываем главное о цифровом рубле:

- что такое цифровой рубль;

- зачем он нужен;

- чем цифровой рубль отличается от налички, безналичных денег и криптовалюты;

- как пользоваться цифровым рублём;

- можно ли его украсть;

- где в мире уже используют цифровую валюту;

- какие у цифрового рубля плюсы и минусы.

Что такое цифровой рубль и когда его запустят в России

Цифровой рубль — это виртуальная национальная валюта. Он должен стать третьей формой российского рубля — сейчас в обороте находятся только наличные и безналичные деньги.

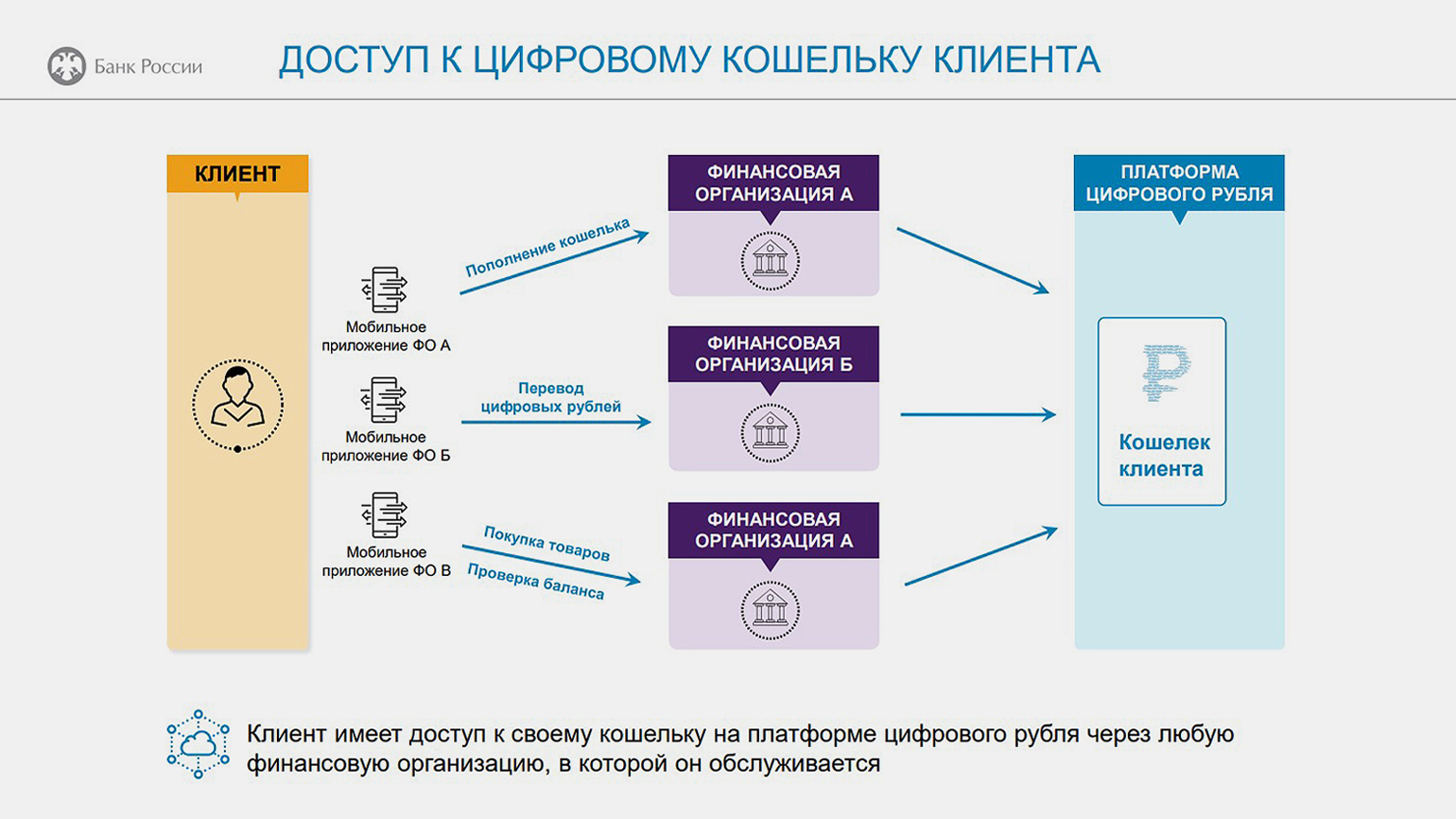

Технически цифровой рубль — это уникальный код, который хранится в кошельке Центробанка России. Кошелёк будет доступен в приложении любого банка. С помощью кошелька можно будет оплачивать покупки и переводить деньги — так же, как сейчас можно оплачивать покупки и переводить деньги с банковских счетов.

Когда цифровой рубль поступит в оборот? Чётких сроков пока нет: Центробанк подчёркивает, что проект масштабный и с полноценным запуском никто не торопится. Владимир Путин подписал закон об использовании цифрового рубля в июле 2023 года. С конца того же года идёт пилотное тестирование с участием крупных коммерческих банков. Среди них, например «ВТБ», «Сбер», «Альфа-Банк» и «Т-Банк». А запуск для граждан планируют как минимум в 2025 году.

Обязательным ли будет использование цифрового рубля? Нет, использовать или не использовать эту форму валюты — остаётся на усмотрение граждан.

Курсы Skillbox для тех, кто хочет разумно распоряжаться финансами

- «Финграмотность: учимся управлять бюджетом, копить и инвестировать» — научиться контролировать доходы и расходы, ставить финансовые цели и достигать их.

- «Личные инвестиции» — разобраться в основах и грамотно вкладывать деньги в ценные бумаги.

- «Трейдинг» — стабильно зарабатывать на фондовом рынке в свободное время или сделать это профессией.

Зачем нужен цифровой рубль

Согласно концепции Центробанка, цифровой рубль нужен, потому что платежи с ним будут быстрее, проще и безопаснее. Разберём, зачем цифровая валюта государству, бизнесу и людям.

Государству. Государству станет проще отслеживать движение денег, потому что все операции с цифровым рублём будут совершать в системе Центробанка. Кроме того, цифровой рубль вводят, чтобы снизить издержки на администрирование бюджетных платежей, развивать систему трансграничных платежей и повысить конкуренцию на финансовом рынке.

Выпускник РЭШ и научный сотрудник Антверпенского университета Константин Егоров отмечает, что на рынке есть конкуренция между обычными и цифровыми валютами разных стран. Чем больше людей рассчитываются, например, юанями или долларами, тем больше в других странах будет людей, которые тоже начнут их использовать. «…Гораздо удобнее пользоваться именно той валютой, которой уже пользуются те, с кем вы торгуете», — говорит Константин. В теории цифровая валюта может повысить спрос на рубль и сделать его более конкурентоспособным на рынке.

Инвестиционный директор и доцент МГТУ имени Н. Э. Баумана, спикер курса Skillbox «Финансовое моделирование» Дмитрий Бородин считает, что цифровой рубль также может составить конкуренцию криптовалюте. «Из-за текущей тенденции перехода на криптовалюты, которые не поддаются госконтролю, для государства выгодно контролировать эмиссию собственной цифровой валюты. Это вопрос безопасности денежно-кредитной политики, обеспечения стабильности валютного курса и контроля инфляции», — говорит он.

Бизнесу. Бизнес сможет экономить на эквайринге и упростить проведение сделок благодаря смарт-контрактам.

Средняя стоимость эквайринга в России составляет 2–2,5% от суммы каждой операции. Стоимость эквайринга при расчётах в цифровых рублях будет меньше — юрлица будут платить 0,2% за переводы от физлиц и 15 рублей за переводы юрлицам.

Смарт-контракт — алгоритм, в котором прописаны условия перевода денег. Например, если бизнес оплачивает сырьё, деньги за него поступят поставщику, только когда компания получит это сырьё на свой склад. Благодаря смарт-контрактам юрлицам станет проще проводить сложные сделки, а ещё они смогут контролировать расходование целевых средств.

Людям. Люди смогут экономить на комиссиях и совершать платежи без ограничений.

Предполагается, что комиссии за переводы между физическими лицами не будет. Кроме того, Центробанк сообщает, что цифровой рубль станет средством платежей и переводов, которое не будет зависеть от ограничений банков в виде лимитов. Это значит, что можно будет переводить любые суммы в пределах остатка на цифровом кошельке.

Чем цифровой рубль отличается от криптовалюты, наличных и безналичных денег

Отличия от криптовалюты. Большинство криптовалют децентрализованы — это значит, что нет единого центра или банка, который хранит информацию о сделках с ними. Цифровой рубль, наоборот, централизован — хранением всей информации о нём будет заниматься Центробанк.

Криптовалюту могут генерировать сами пользователи. Цифровой рубль будет выпускать Центробанк.

Ещё одно важное отличие — стабильный курс. Большинство криптовалют ничем не подкреплены, их стоимость может резко меняться. Это делает их привлекательными, например, для высокорискованных инвестиций. У цифрового рубля курс будет соответствовать текущему курсу «обычных» рублей; он будет подкреплён золотовалютными резервами страны.

Отличия от безналичных рублей. Цифровые рубли будут храниться в электронном кошельке на отдельной платформе Центробанка, а не на счетах в коммерческих банках, как безнал. Но доступ к своему электронному кошельку можно будет получить через приложение банка, которым вы пользуетесь. Скорее всего, для этого в нём появится отдельная вкладка.

Безналичными деньгами можно пользоваться, если есть доступ к Сети. Цифровыми рублями, по заявлению Центробанка, можно будет пользоваться даже без доступа к интернету.

Цифровой рубль позиционируется только как средство платежей и переводов. То есть нельзя будет взять кредит в банке в цифровых рублях или открыть вклад или сберегательный счёт под проценты. Также при оплате виртуальным рублём не будут начислять кешбэк и другие бонусы — например, мили от банка.

Отличия от наличных рублей. Цифровой рубль выпускают в электронной форме, в виде цифрового кода, физического воплощения у него не будет. При этом у каждого цифрового рубля будет свой уникальный код — по аналогии с номером банкноты.

Как пользоваться цифровым рублём

Пользоваться цифровым рублём можно будет, когда он поступит в оборот. Пока этого не произошло — в тестировании участвует ограниченное количество пользователей. Мы расскажем, как пользоваться цифровым рублём в будущем, когда его запустят для граждан.

Как открыть кошелёк? Открыть кошелёк можно будет в приложении любого коммерческого банка, которым вы пользуетесь. Предполагается, что процесс будет таким же, как при открытии нового счёта или карты.

Как оплачивать покупки? Цифровыми рублями можно будет оплачивать покупки, считав QR-код. Вот как это будет работать: продавец укажет сумму и предоставит код, покупатель отсканирует его в банковском приложении, выберет цифровой рубль и подтвердит операцию.

Со временем Центробанк планирует ввести ещё и возможность бесконтактной оплаты с помощью NFT.

Как переводить деньги? Цифровые рубли можно будет переводить другому человеку по номеру телефона. Процесс будет аналогичен переводу через СБП: указать номер телефона, ввести сумму и подтвердить платёж.

Скриншот: Банк России / Skillbox Media

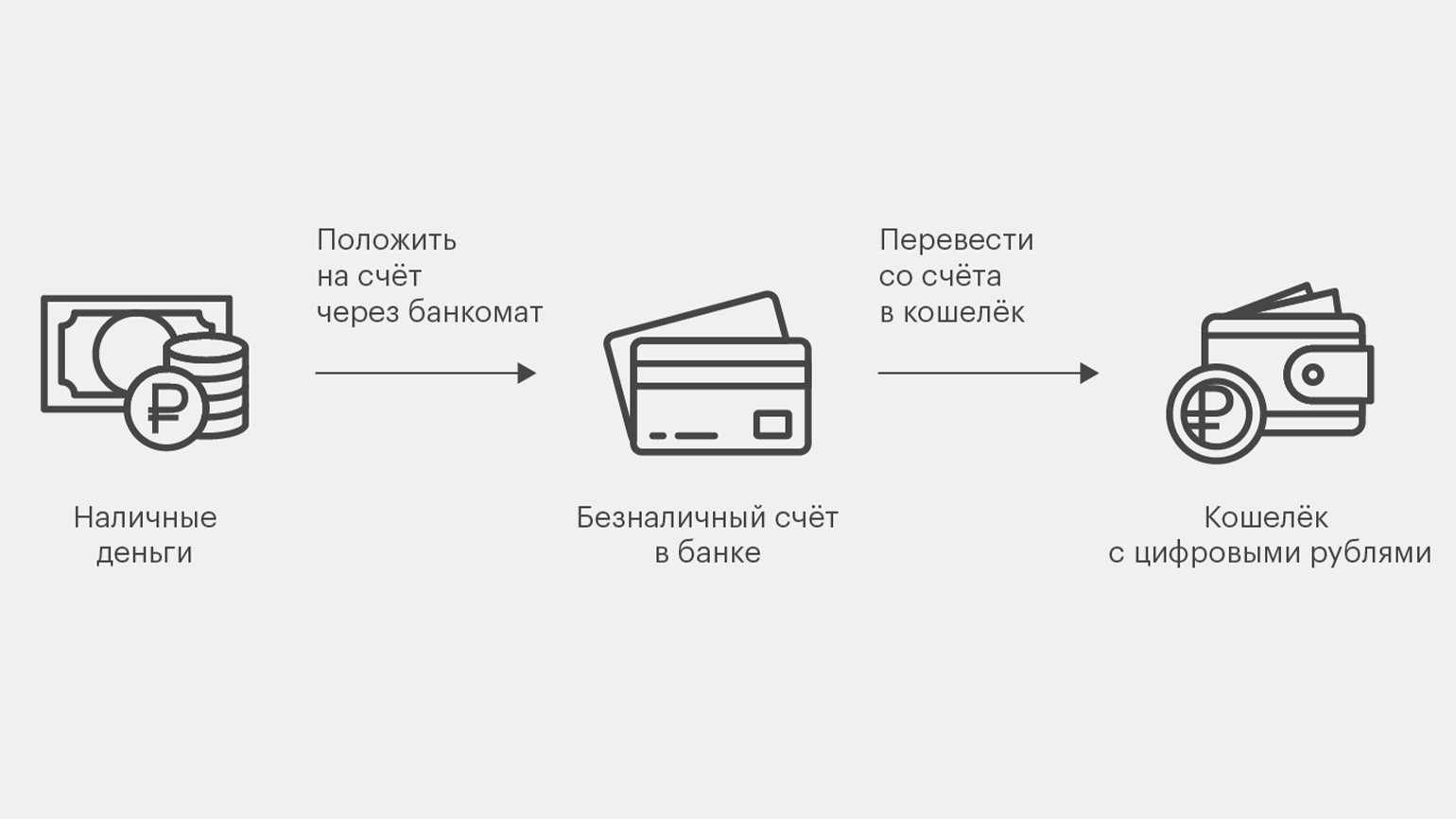

Как снять деньги? Цифровые рубли можно будет обменять на обычные в отношении 1:1. Для этого понадобится банковское приложение и банкомат. Нужно будет перевести цифровые рубли на безналичный счёт в банке через приложение, а затем снять деньги в банкомате.

Предварительно лимит пополнения кошелька составит 300 тысяч рублей в месяц.

Как положить деньги? Схема обратна той, что мы описывали выше: нужно будет перевести деньги из цифрового кошелька на счёт, а затем снять их в банкомате.

Можно ли украсть цифровой рубль

Однозначного ответа на этот вопрос нет. Центробанк пока не раскрывал подробностей о системе защиты платформы цифрового рубля. Заместитель директора департамента национальной платёжной системы ЦБ РФ Денис Поляков только сказал, что система защиты будет уникальной.

«Чтобы пользователи были защищены, был создан специальный программный модуль, который шифрует все сообщения, с самыми последними средствами криптографической защиты», — сказал Денис Поляков. Также он упомянул, что технология разрабатывалась «под контролем ФСБ».

При этом представители Центробанка в разговоре с РБК обратили внимание на то, что пользователи могут попасться на уловки мошенников. Если человек по незнанию сообщит личные данные злоумышленникам, те получат доступ к деньгам.

В каких странах мира уже используют цифровую валюту

Исследования показывают, что интерес к цифровым валютам в мире высок. В 2023 году Банк международных расчётов (BIS) опубликовал результаты опроса 86 центральных банков из разных стран. Опрос показал, что 86% респондентов изучают потенциал цифровых валют, а 14% уже запускают пилотные проекты.

Сейчас аналогичные цифровые валюты уже есть в Китае, Нигерии и государствах Карибского бассейна. На стадии разработки находятся цифровые валюты во Франции, Канаде, Объединённых Арабских Эмиратах, Швеции и других странах.

Запуск собственной цифровой валюты не означает её успех у пользователей. Так, Китай презентовал цифровой юань ещё в 2022 году на Олимпийских играх в Пекине. Но сейчас эта форма денег не пользуется ожидаемой популярностью. В частности, с момента запуска платформа цифрового юаня обработала 260 миллиардов долларов, а крупнейший агрегатор Alipay — 17 триллионов долларов.

В чём плюсы и минусы цифрового рубля

Экономисты, финансисты и инвесторы называют разные преимущества и недостатки цифрового рубля. Коротко перечислим те, о которых чаще всего говорят в Сети. Подробно о каждом плюсе и минусе мы рассказывали выше.

+ Цифровой рубль можно будет использовать без интернета. Расплачиваться кошельком можно будет даже без связи или в роуминге.

+ Эквайринг и комиссия будут дешевле. Физические лица смогут переводить деньги друг другу без комиссии, юридические — экономить на эквайринге.

+ Лимита не будет. Центробанк не планирует вводить лимит на переводы между пользователями системы.

+ Кошелёк будет доступен в приложениях банков. Не нужно будет скачивать отдельное приложение.

− Кешбэка и процентов по счетам не будет. На кошелёк не будут распространяться программы лояльности банка, даже если пользоваться цифровыми рублями через его приложение.

− Цифровой рубль будет подвержен инфляции. Даже если хранить сбережения в цифровом кошельке, это не спасёт деньги от обесценивания.

Главное о цифровом рубле в 3 пунктах

- Цифровой рубль — виртуальная национальная валюта. Технически цифровой рубль — это уникальный код, который хранится в кошельке Центробанка России. Доступ к этому кошельку можно будет получить из приложения любого российского банка.

- Государство вводит цифровой рубль, чтобы было проще отслеживать движение денег и повысить конкурентоспособность рубля. Юрлица смогут экономить на эквайринге, а пользователи — не платить комиссии и не зависеть от лимитов в банках.

- Цифровой рубль планируют ввести в оборот в 2025 году или позже — Центробанк не торопится с реализацией масштабного проекта. Когда его введут, можно будет переводить цифровые рубли другим пользователям, оплачивать ими покупки в магазинах, пополнять ими цифровой кошелёк и снимать их.

Как узнать больше о том, как разумно распоряжаться деньгами

- Если вы хотите накопить деньги на какую-то цель, прочитайте статьи о том, как копить и как экономить. Автор программ по финансовому здоровью Анна Деньгина поделилась подборкой способов накопить деньги и советами по тому, как экономить, не срываясь.

- Если накопить не получается, прочитайте статью о том, как наладить отношения с деньгами. Рассказали в ней, почему бывает сложно планировать расходы и что с этим делать.

- Курс Skillbox «Финграмотность» подойдёт тем, кто хочет научиться контролировать доходы и расходы, ставить финансовые цели и достигать их. В программе есть практика на реальных финансовых ситуациях, а к концу обучения пользователи составляют финансовый план для себя.

Другие материалы Skillbox Media для тех, кто хочет разбираться в экономике

- Что такое инфляция, почему она растёт и как сохранить деньги в 2023 году

- Почему рубль падает и растёт и как это влияет на работу бизнеса и жизнь людей

- Что такое ключевая ставка и как она влияет на бизнес и жизнь людей

- Сколько будет стоить доллар в 2024 году: отвечают финансисты и инвесторы

- Что такое макроэкономика, чем она отличается от микроэкономики и как влияет на нас